产 品 使 用 指 南

专业的证券交易 不是赌博, 也不是依据技术指标去做多做空,更不是街市里简单的买和卖,而 是依托客观数据,游刃于机会与风险之间的平衡艺术。 .

本指南将以案例分析的形式一步步向您展示:如何根据自己的风险偏好选择和使用G-Signal产品,如何为自己定制交易策略,以及如何为下一个良好的机会做好准备。 当你订阅的信号再次出现时,你不必再花时间思考,也不会因为犹豫不决而错失良机,你不会急于交易,而是一步步执行你的交易计划。 机会越好,你思考的时间就越少。

每个 G-Signal 产品系列仅对应一种证券,例如 NQ(纳斯达克 100 指数期货) G-Signal 产品分为牛市和熊市两个派系,并被授予等级(牛市信号等级授予标准 & 熊信号等级授予标准) 根据信号的历史表现,以便您可以对使用该信号的潜在风险和机会有一个整体的印象。 信号等级越高,您在信号确认后立即建立的仓位在合理的时间内获利并承受未实现损失的机会就越大。 信号的回测长度也是您应该注意的重要因素。 回测长度越长,信号的历史性能统计数据越令人信服。 接下来我们将以NQ(纳斯达克100指数期货)牛市信号为例,展示如何选择和使用G-Signal产品。

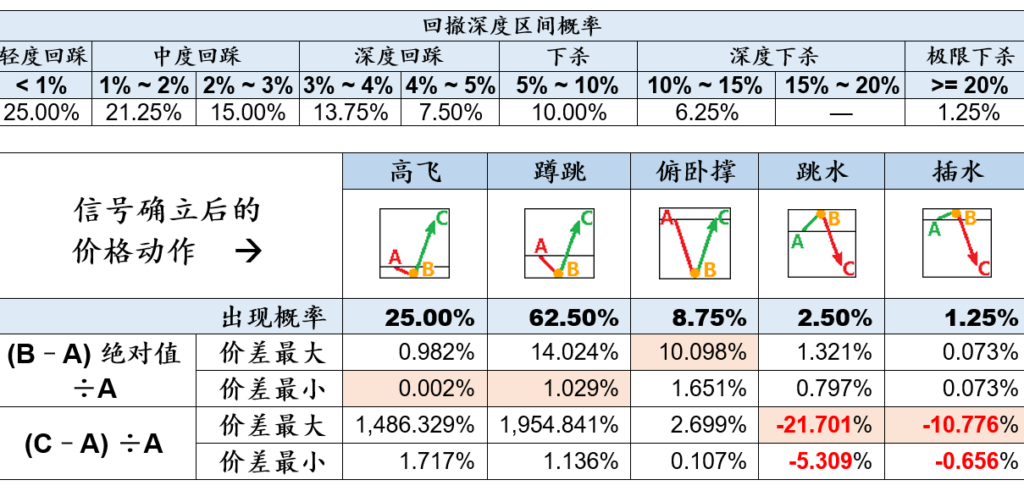

第一步是通过比较信号产品的历史表现来选择符合你风险偏好的信号产品。 首先,我们比较信号确认后 5 种价格行为的概率:飙升、下蹲跳跃、俯冲(牛市)或跳高(熊市)、跳水和暴跌 (牛市信号价格行动 & 熊市信号价格行动). 如果你是一个不喜欢冒险的交易者,建议只选择将军或更高级别的信号,因为在回测期间,信号确认后价格没有出现跳水或暴跌,因此风险控制更容易。 根据这一标准,我们找到了 3 名候选人 - NQ Bull #1(元帅), NQ Bull #2(海军上将), 和 NQ Bull #3(海军上将). 接下来,我们比较这3个信号的回测周期长度,发现 NQ 公牛 #1 和 NQ 公牛 #2 回溯测试至1999年6月NQ开始交易之时,至今已有23年历史。 NQ 公牛 #3 回测至 2021 年 11 月,比前 2 个信号的回测时间短得多。 如果你极度厌恶风险,那就算了吧。 然而,信号频率 NQ 公牛 #3 比其他两个要高得多。 平均需要等待 1,977 个交易日 NQ 公牛 #1 出現一次。 按照每年250个交易日计算,至少需要等待7年。 它最近两次亮相间隔长达13年半。 平均需要等待 297 个交易日 NQ 公牛 #2 出现一次,这意味着平均要等待一年以上。 此外,尽管回测期 NQ Bull #3 仅仅是一年的时间,整个2022年,在信号得到确认之后,价格并没有出现跳水或暴跌,纳斯达克处于大熊市。 其性能非常令人印象深刻。 这确实是一个痛苦的选择。但没办法,现实往往就是这样,安全和机遇之间,你只能选择其一。

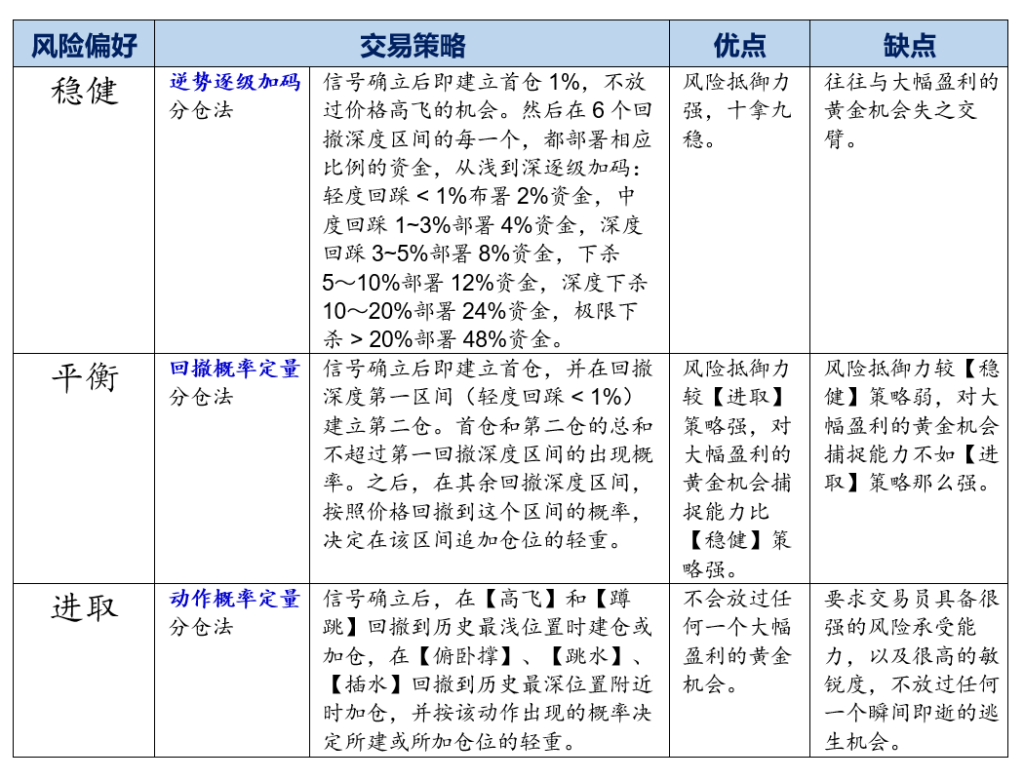

第二步,您需要针对所选信号制定风险可控的交易策略。 正如我们上面所说,我们越清楚看到风险边界,就越容易制定出风险可控的交易策略。 如果您选择了 NQ 公牛 #1,那么交易策略就很简单了。 你什么也不做,只是等待它在接下来的 7 年、13 年甚至更长时间内再次出现。 其 23 年的历史风险与回报统计数据显示,一旦该信号得到确认,价格将只会出现下蹲跳跃。 您的交易策略的目标是处理价格可能暴跌甚至暴跌的特殊情况。 解决方案之一是限制交易基金的规模,比如说 75% 的现金头寸。 全力交易永远不是一个好主意。

接下来,为了帮助大家了解如何正确使用G-Signal产品,我们选取了需要技巧才能进行风险可控交易的信号,做了案例分析。 NQ Bull #5 (中尉) i这是理想的,因为一旦这个信号得到确认,价格就曾经尝试过所有 5 个动作,并且它的性能已经回测到 2000 年 1 月,时间足够长了。 很容易处理 Soar 和 Squat-Jump。 俯卧撑(概率 10.47%)至少有 2 次逃脱机会,而跳水(概率 2.33%)至少有 1 次逃脱机会,处理起来更具挑战性. 最难的是处理暴跌,即使其概率低至 1.16%,因为它没有逃脱的机会。利用这样的信号进行成功的交易需要更复杂的技能来管理难以控制的交易风险。 幸运的是,G-Signal产品提供了每个信号的全面统计数据,大大降低了控制交易风险的难度,帮助交易者更轻松地成功交易.

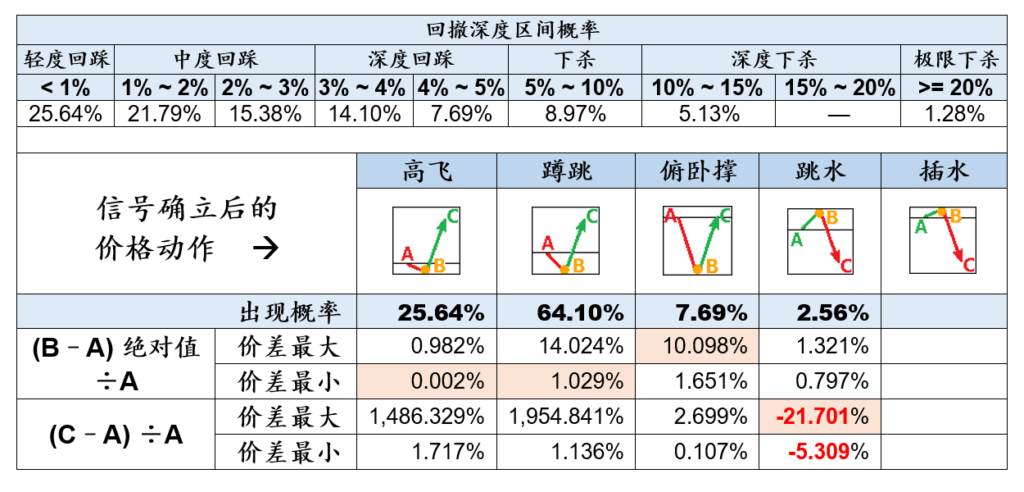

在为某个信号制定交易策略之前,我们需要研究它的性能历史。 的运气 NQ Bull #5 (中尉) 是G-Signal NQ Bull系列中最差的。 它在第一场战斗中失败了。 这是其演出历史上最糟糕的一次。 这一信号在历史上第一次出现是在2000年4月11日夜间。 此后,NQ价格持续上涨几个小时。 然而,4月12日早上这一信号得到证实后,NQ价格却转而暴跌。 随后3个交易日,NQ价格一路下跌21.7%,随后强势反弹,将跌幅收窄至5.3%。 直到两个多月后的6月19日,NQ价格才完全收复4月12日以来的所有失地。 回顾这一历史性的失败 NQ 公牛 #5 2000 年 4 月,我们深刻感受到多头和空头之间的激烈斗争,以及它能达到的极端程度. 这个极值就是我们需要看清的信号的风险边界。 信号的风险边界是交易者在制定信号交易计划时最关键的考虑因素. 要想在证券交易中取得成功,交易者需要制定一个风险可控的交易计划,并尽可能理性地进行交易,不受情绪的干扰。

现在,是时候为这个信号制定交易策略了。 我们来找一个真实的、非常难处理的案例,来论证一下在根据我们的风险偏好制定交易策略时,应该如何进行风险管理。 历史上第三次失败 NQ 公牛 #5 发生在2022年1月19日。 I这也是该信号得到确认后 NQ 价格唯一一次暴跌。 span, span, wpml_nbsp请参见下面的烛台图。

专业的证券交易 不是赌博, 也不是依据技术指标去做多做空,更不是街市里简单的买和卖,而 是依托客观数据,游刃于机会与风险之间的平衡艺术。 .

本指南将以案例分析的形式一步步向您展示:如何根据自己的风险偏好选择和使用G-Signal产品,如何为自己定制交易策略,以及如何为下一个良好的机会做好准备。 当你订阅的信号再次出现时,你不必再花时间思考,也不会因为犹豫不决而错失良机,你不会急于交易,而是一步步执行你的交易计划。 机会越好,你思考的时间就越少。

每个 G-Signal 产品系列仅对应一种证券,例如 NQ(纳斯达克 100 指数期货) G-Signal 产品分为牛市和熊市两个派系,并被授予等级(牛市信号等级授予标准 & 熊信号等级授予标准) 根据信号的历史表现,以便您可以对使用该信号的潜在风险和机会有一个整体的印象。 信号等级越高,您在信号确认后立即建立的仓位在合理的时间内获利并承受未实现损失的机会就越大。 信号的回测长度也是您应该注意的重要因素。 回测长度越长,信号的历史性能统计数据越令人信服。 接下来我们将以NQ(纳斯达克100指数期货)牛市信号为例,展示如何选择和使用G-Signal产品。

第一步是通过比较信号产品的历史表现来选择符合你风险偏好的信号产品。 首先,我们比较信号确认后 5 种价格行为的概率:飙升、下蹲跳跃、俯冲(牛市)或跳高(熊市)、跳水和暴跌 (牛市信号价格行动 & 熊市信号价格行动). 如果你是一个不喜欢冒险的交易者,建议只选择将军或更高级别的信号,因为在回测期间,信号确认后价格没有出现跳水或暴跌,因此风险控制更容易。 根据这一标准,我们找到了 3 名候选人 - NQ Bull #1(元帅), NQ Bull #2(海军上将), 和 NQ Bull #3(海军上将). 接下来,我们比较这3个信号的回测周期长度,发现 NQ 公牛 #1 和 NQ 公牛 #2 回溯测试至1999年6月NQ开始交易之时,至今已有23年历史。 NQ 公牛 #3 回测至 2021 年 11 月,比前 2 个信号的回测时间短得多。 如果你极度厌恶风险,那就算了吧。 然而,信号频率 NQ 公牛 #3 比其他两个要高得多。 平均需要等待 1,977 个交易日 NQ 公牛 #1 出現一次。 按照每年250个交易日计算,至少需要等待7年。 它最近两次亮相间隔长达13年半。 平均需要等待 297 个交易日 NQ 公牛 #2 出现一次,这意味着平均要等待一年以上。 此外,尽管回测期 NQ Bull #3 仅仅是一年的时间,整个2022年,在信号得到确认之后,价格并没有出现跳水或暴跌,纳斯达克处于大熊市。 其性能非常令人印象深刻。 这确实是一个痛苦的选择。但没办法,现实往往就是这样,安全和机遇之间,你只能选择其一。

第二步,您需要针对所选信号制定风险可控的交易策略。 正如我们上面所说,我们越清楚看到风险边界,就越容易制定出风险可控的交易策略。 如果您选择了 NQ 公牛 #1,那么交易策略就很简单了。 你什么也不做,只是等待它在接下来的 7 年、13 年甚至更长时间内再次出现。 其 23 年的历史风险与回报统计数据显示,一旦该信号得到确认,价格将只会出现下蹲跳跃。 您的交易策略的目标是处理价格可能暴跌甚至暴跌的特殊情况。 解决方案之一是限制交易基金的规模,比如说 75% 的现金头寸。 全力交易永远不是一个好主意。

接下来,为了帮助大家了解如何正确使用G-Signal产品,我们选取了需要技巧才能进行风险可控交易的信号,做了案例分析。 NQ Bull #5 (中尉) i这是理想的,因为一旦这个信号得到确认,价格就曾经尝试过所有 5 个动作,并且它的性能已经回测到 2000 年 1 月,时间足够长了。 很容易处理 Soar 和 Squat-Jump。 俯卧撑(概率 10.47%)至少有 2 次逃脱机会,而跳水(概率 2.33%)至少有 1 次逃脱机会,处理起来更具挑战性. 最难的是处理暴跌,即使其概率低至 1.16%,因为它没有逃脱的机会。利用这样的信号进行成功的交易需要更复杂的技能来管理难以控制的交易风险。 幸运的是,G-Signal产品提供了每个信号的全面统计数据,大大降低了控制交易风险的难度,帮助交易者更轻松地成功交易.

在为某个信号制定交易策略之前,我们需要研究它的性能历史。 的运气 NQ Bull #5 (中尉) 是G-Signal NQ Bull系列中最差的。 它在第一场战斗中失败了。 这是其演出历史上最糟糕的一次。 这一信号在历史上第一次出现是在2000年4月11日夜间。 此后,NQ价格持续上涨几个小时。 然而,4月12日早上这一信号得到证实后,NQ价格却转而暴跌。 随后3个交易日,NQ价格一路下跌21.7%,随后强势反弹,将跌幅收窄至5.3%。 直到两个多月后的6月19日,NQ价格才完全收复4月12日以来的所有失地。 回顾这一历史性的失败 NQ 公牛 #5 2000 年 4 月,我们深刻感受到多头和空头之间的激烈斗争,以及它能达到的极端程度. 这个极值就是我们需要看清的信号的风险边界。 信号的风险边界是交易者在制定信号交易计划时最关键的考虑因素. 要想在证券交易中取得成功,交易者需要制定一个风险可控的交易计划,并尽可能理性地进行交易,不受情绪的干扰。

现在,是时候为这个信号制定交易策略了。 我们来找一个真实的、非常难处理的案例,来论证一下在根据我们的风险偏好制定交易策略时,应该如何进行风险管理。 历史上第三次失败 NQ 公牛 #5 发生在2022年1月19日。 I这也是该信号得到确认后 NQ 价格唯一一次暴跌。 span, span, wpml_nbsp请参见下面的烛台图。

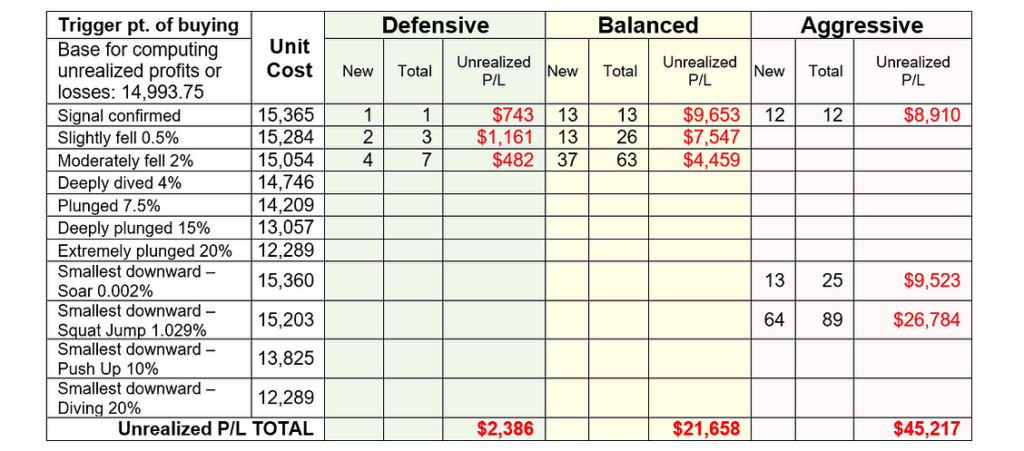

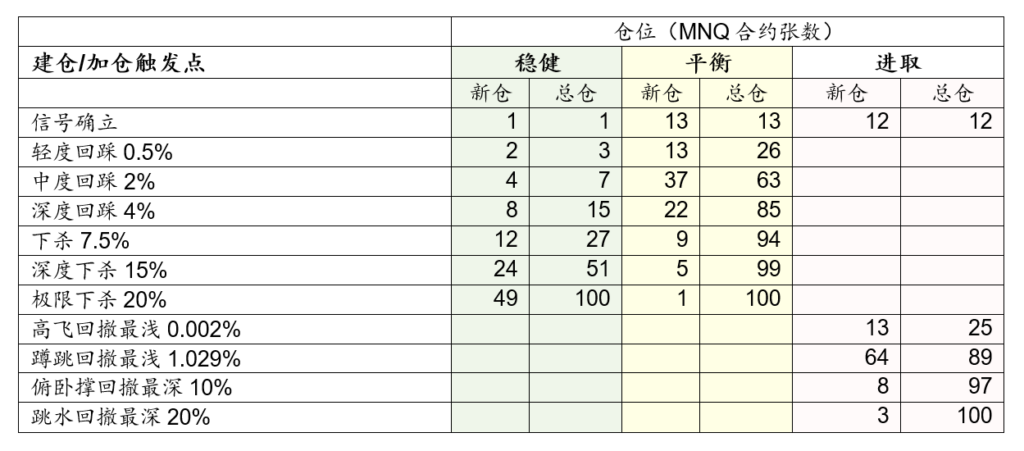

从风险控制的角度来看,该案例足够极端,可以理想地展示如何使用G-Signal产品来控制交易风险。 下面我们将针对这一案例应用三种交易策略,分别对应防御型、平衡型、激进型三种风险偏好(详情见下表)。 当然,您可以制定最适合您风险偏好的交易策略。 无论你的交易策略是什么,第一条经验法则是 你不应该在任何交易中投入所有可用资金,因为不存在完美的系统能够100%准确地预测未来。 事故迟早都会发生。 风险无处不在。

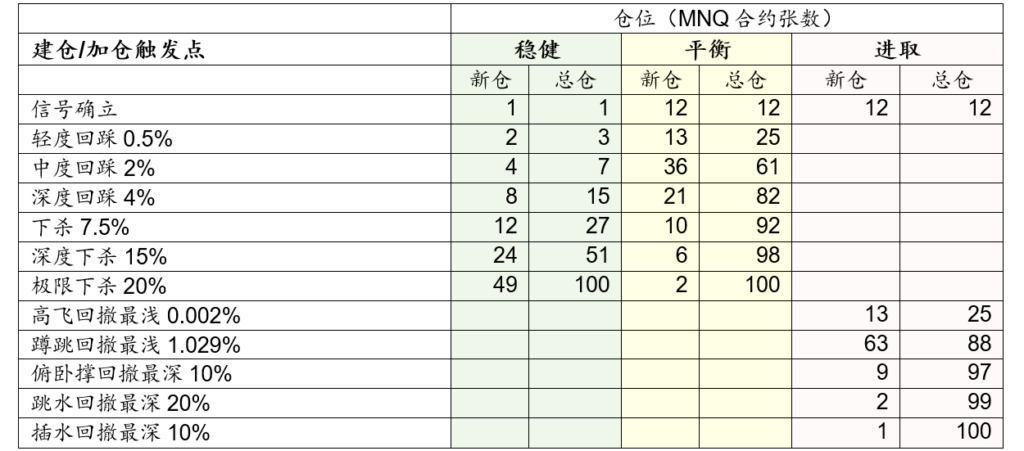

接下来,我们将根据上面制定的3个策略,并根据的历史表现,制定3个交易计划 NQ 公牛 #5 自2022年1月18日起(见下表),为信号重新出现做好准备。

我们假设我们的现金头寸为 50 万美元,而我们只打算使用 40%,也就是 20 万美元,来进行交易。 下行深度中点 NQ 公牛 #5 是购买 MNQ(纳斯达克 100 指数 E-micro)合约的触发点。 Every point the NQ price moves up or down, each MNQ contract long position generates an unrealized profit or loss of $2. 经纪商要求每份 MNQ 合约的初始保证金为 2000 美元。 因此,我们最多可以买入 100 份 MNQ 合约。 请注意, 我们永远不应该使用 经纪商提供的保证金贷款,否则交易就是赌博. 您可以使用期货以外的其他交易工具,例如指数 ETF(QQQ、TQQQ、SQQQ 等)和/或其期权。 3个交易计划如下。

交易计划制定后,我们耐心等待信号再次出现…… 2022年1月19日10时 NQ Bull #5 确认为15,361.25。 我们的交易计划被启动了。 我们第一笔MNQ多头仓位的成本为15,365.00,截至当天18:00,NQ价格暴跌至日内低点14,993.75。 此时,3个计划已建立的MNQ多头仓位如下。

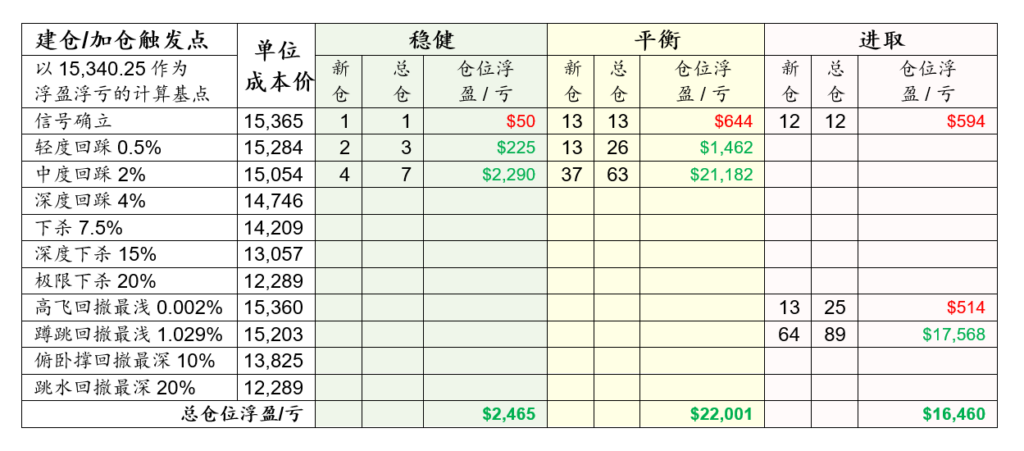

第二天1月20日11点,NQ价格反弹至日内高点15340.25,迎来首次逃脱机会。 目前,3个计划的立场如下。

此时是对交易者交易经验的严峻考验。 价格是否呈现下蹲跳跃走势,因此交易者应该持有多头仓位? 或者,它正在跳水,所以这是交易者部分平掉多头仓位以降低潜在风险的机会,甚至平掉所有多头仓位以小额利润逃脱?

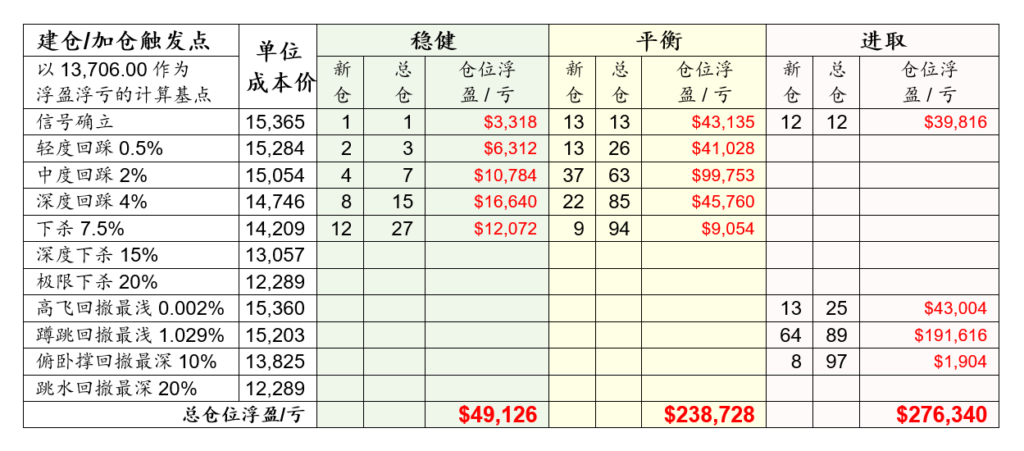

我们假设交易员判断价格将继续上涨并持有所有多头仓位。 不幸的是,第一个逃脱窗口很快就关闭了,价格迅速掉头下跌。 NQ价格随后3个交易日累计暴跌近11%,直至1月24日12点创下新低13706点才开始反弹。 目前,3个计划的立场如下。

此时,市场正处于恐慌性抛售模式。 情绪化的交易者仓促止损。 赌博交易员收到了经纪人的追加保证金通知,不得不平掉多头仓位。 如果交易者在开始交易之前制定交易计划时没有考虑这种极端情况,则很有可能交易者会跟随恐慌性抛售并实现亏损。 平衡计划或激进计划设立的 MNQ 多头仓位的未实现损失超过了交易资金计划的上限 20 万美元。 如果交易账户中剩余的现金余额不足以满足经纪商的保证金要求,而交易者未能在截止日期前向交易账户注入足够的现金,则经纪商将代表交易者关闭未平仓头寸,以进行必要的清算,从而使交易者遭受损失。 这就是为什么我们计划将这笔交易限制在 20 万美元,占所有可用现金 50 万美元的 40%。 我们绝对不应该使用经纪商提供的保证金贷款。 专业交易员需要时刻做好应对极端情况的准备。 交易是 基于大数据和统计数据来平衡机会和风险的艺术,而不是赌博.

如果交易者在制定交易计划时对极端情况做好了充分的准备,那么交易者就能够度过这最黑暗的时刻,并最终将交易转化为利润。 7个交易日后,第二次脱身的机会来了,交易者可以平仓套现利润。 2022年2月2日7点,NQ价格反弹至15260。 目前,3个计划设立的职位如下。

通过研究上述惊心动魄的交易案例,我们深刻理解了如何建立专业的交易系统,在G-Signal产品的强力支持下,通过证券交易获得持续的盈利。

上述情况是一个极端情况,发生概率非常低,仅为1.16%。 我们发现,在 NQ 23 年的历史中, NQ 公牛 #5太棒了。 wpml_nbsp它准确地抓住了纳斯达克大多数中小熊市的底部 。wpml_nbsp它的信号频率远远高于 NQ Bull #1 和 NQ 公牛 #2.

接下来,我们来研究一下 2022 年第一次熊市反弹的情况,即 NQ 公牛 #5 准确捕捉到 3 月 15 日的走势。请参见下面的蜡烛图:

截至 2022 年 3 月 13 日,G-Signal 历史风险与回报统计数据 NQ 公牛 #5 如下。

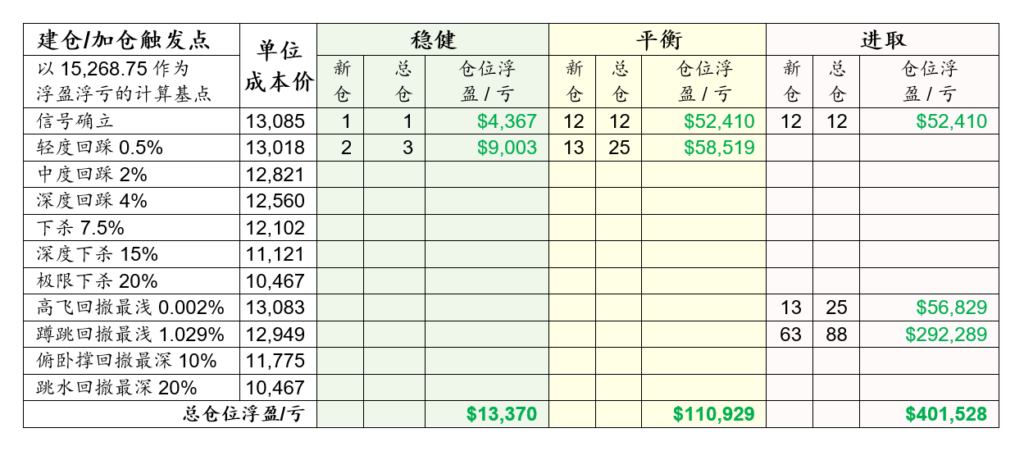

3种交易策略对应的3种交易计划如下。

2022年3月14日晚22时至23时 NQ公牛 #5 再次出现. 3月15日凌晨确认为13083.25。 我们的交易计划被启动了。 我们的第一个 MNQ 多头仓位的成本价为 13,085.00。 3月15日凌晨5点,价格小幅下跌至日内最低12942.50。 目前,3个计划的立场如下。

NQ价格在短暂的低迷之后开启了强势熊市反弹,并持续上涨了半个月。 3月29日15点至16点,NQ价格触及本轮熊市反弹最高点15268.75点。 目前,3个计划的立场如下。

此次交易采用激进计划,仅在半个月内就将计划交易资金上限翻了一番,即 20 万美元。 这只是数十次胜利之一 NQ Bull #5 是中国证券业23年来连续第二年蝉联冠军,最佳未实现盈亏比仅为52倍。 其最高性能为6,284倍,于2009年3月9日实现。 无论您的风险偏好如何,如果您正确使用此 G-Signal 产品,即使在过去的 23 年中您不幸遇到了 NQ Bull #5 的 3 次失败,您也不会在任何交易中亏损。

G-Signal 信号的历史风险与回报统计中,除了包含许多价格数据外,还包含许多时间数据,可以帮助您更精准地把握市场时机,并以正确的节奏管理仓位。

如果您对使用我们的产品有任何疑问,请咨询随意 联系我们. 感谢您选择 G-Signal。 祝您交易顺利,早日实现财务自由,生活更加美好!

注意:本指南中显示的所有数据均于 2022 年 12 月 18 日或之前收集。